«نماینده» / علی رغم اجرای قانون عملیاتی بانکی بدون ربا از سال ۶۳ تاکنون، سیستم بانکی ایران با مشکلات ساختاری روبرو بوده و از شائبه ربوی بودن رنج می برد. در خصوص وضعیت ساختار نظام بانکی ایرانی و چگونه حل مشکلات آن، با طهماسب مظاهری رئیس کل اسبق بانک مرکزی به گفت وگو نشسته ایم.

او براین باور است که ترازنامه منفی و زیان ده، تسهیلات معوق، تسهیلات تکلیفی – اجباری – دستوری، مطالبات از دولت، بدهی به بانک مرکزی، شائبه ربوی بودن عملیات بانکی، تداوم اتکای دولت به منابع بانکی و داشتن ۳ قانون مادر (قانون پولی و بانکی- فانون اداره امور بانکهای دولتی- قانون عملیات بانکی بدون ربا) را از جمله مشکلات سیستم بانکی می داند با این حال، معتقد است که اصلی ترین مشکل تصویب قانون بانکداری بدون ربا و اجرای آن در داخل ساختار بانکداری سنتی است.

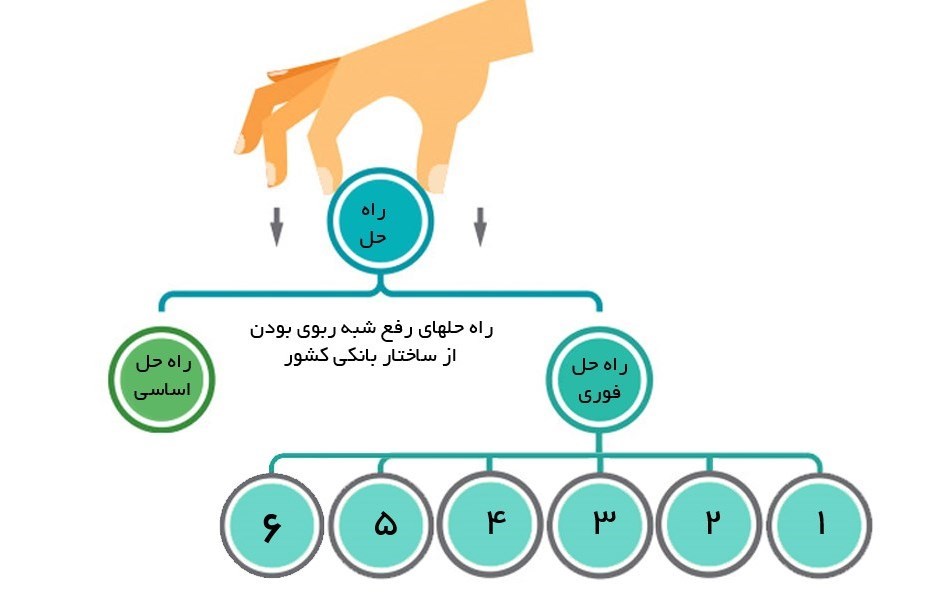

وی که دارای مدرک دکترای مالی در رشته مدیریت مالی از دانشکده مدیریت دانشگاه تهران است و از شهریور ۱۳۸۶ تا ۱۳۸۷ رئیسکل بانک مرکزی ایران بوده و در سال ۱۳۸۴ تا ۱۳۸۵ بهعنوان معاونکل وزارت امور اقتصادی و دارایی و بین سالهای ۱۳۸۰ تا ۱۳۸۳ وزیر امور اقتصادی و دارایی بوده است، برای حل مشکلات سیستم بانکی به راه حلی دو مرحله ای معتقد است: اجرای تمام و کمال قانون بانکداری بدون ربا با همة الزامات آن و تصویب قانون تحول نظام بانکی.

او در این مسیر از ۶ راه حل فوری یاد می کند که مشروح آن را در گفت وگو با خبرنگار تسنیم در ادامه می خوانید.

- اتکای دولت روحانی به منابع بانکی و بازارسرمایه و آثار مخرب آن بر ساختار اقتصاد کشور

عملکرد دولت روحانی را در حوزه پولی و مالی چطور ارزیابی می کنید؟

مظاهری: اقتصاد کشور با سختی های زیاد و در عین حال جدید و بدیع روبرو است. مشکلات بودجه و سیاست های مالی دولت رکورد هایی را لمس کرده که پیش از این قابل تصور هم نبود. دولت آقای روحانی برای حل مشکلات روزمره - در ادامه رویه خلف خود – به منابع بانکی و اخیرا هم به منابع بازار سرمایه اتکا کرده است. این سیاست، دو تاثیر مخرب در ساختار اقتصاد کشور به همراه دارد. اول آنکه انضباط و تعادل نظام پولی و بازار سرمایه را خدشه دار کرد. دوم آنکه با بهره گیری سهل و سریع از منابع بانکی و بازار سرمایه – حس و درد کسری بودجه و بدهکار بودن التیام می دهد و در نتیجه کمتر به فکر کردن برای بهبود درآمد دولت و کنترل هزینه های خود می پردازد.

- نرخهای سود فعلی در نظام بانکی، برخاسته از فعالیتهای اقتصادی نیست

وضعیت فعلی نظام بانکی را چطور می بینید؟

مظاهری : امروز در نظام بانکی نرخ های سودی بین بانک و سپرده گذار و مشتری بانک محاسبه و رد وبدل می شود که برخاسته از فعالیت های اقتصادی نیست. رکود حاکم بربازار و فضای کسب و کار ظرفیت و توان سرمایه گذاری و تولید و سودآوری در مقیاس های ۲۰ درصد و بالاتر را ندارد.

سودآوری فعالیت های اقتصادی عامل تعیین کننده برای تعیین نرخ سود بانکی نیست بلکه تقاضای موجود در بازار و نیاز بنگاههای اقتصادی به پول – در عین حال نیاز بانکها و موسسات مالی به حفظ و افزایش سپرده های خود – عامل تعیین نرخ سود بانکی است. وضعیتی که به گفته آقای سیف رییس کل بانک مرکزی – منجر به ایجاد وضعیت «جنگ قیمتی برای نرخ سود» شده. و بدیهی است که توصیه اخلاقی رییس کل محترم برای خاتمه این جنگ کارساز نبوده و نخواهد بود. برای حل این معضل باید دید این جنگ قیمت ها برای سود بانکی چگونه ایجاد شد و راه حل مناسب و جدی و عملی برای آن پیدا کرد.

- ۸ مشکل سیستم بانکی ایران

از ساختار نظام بانکی و مشکلات آن بگویید.

مظاهری : قانون عملیات بانکی بدون ربا در سال ۱۳۶۲ به تصویب مجلس شورای اسلامی رسید. و بدون هیچ ایرادی در شورای نگهبان ابلاغ شد. این رخداد یک تحول بزرگ در ساختار اقتصاد کشور تلقی شد.

به دنبال آن نظام بانکی ایران ساختار سپرده گذاری و تسهیلات خود را به طور یکپارچه برآن اساس بنا نهادند.

قانون عملیات بانکی بدون ربا بر دو پایه استوار شده: پایه اول عملیات بانکی درحوزه عقد قرض الحسنه – پایه دوم عملیات بانکی در حوزه سرمایه گذاری. ساختار سپرده گیری و پرداخت وام درحوزه قرض الحسنه بری از ربا بوده و پاکیزگی خود را از ابتلائات ناشی از ربا حفظ کرده است.

ساختار سپرده گیری و پرداخت تسهیلات در حوزه سرمایه گذاری با ترکیبی از وکالت و عقود اسلامی طراحی شد. براساس این قانون بانک به وکالت سپرده گذاران – نسبت به پرداخت تسهیلات به مشتریان در قالب عقود اسلامی اقدام می کند و سود حاصله از فعالیت های اقتصادی ناشی از آن را وصول می کند. این سود متعلق به سپرده گذاران است و بانک پس از برداشت حق الوکاله خود آن را به سپرده گذاران پرداخت می کند.

این چارچوب و اصول قانون عملیات بانکی بدون رباست. اجرای کامل و دقیق آن- منافع و سودهایی را عاید بانک و سپرده گذار می کند که بری از ربا خواهد بود.

به طور کلی اهم مشکلات سیستم بانکی را می توان چنین برشمرد:

۱- ترازنامه منفی و زیان ده

۲- تسهیلات معوق

۳- تسهیلات تکلیفی – اجباری – دستوری

۴- مطالبات از دولت

۵- بدهی به بانک مرکزی

۶- شائبه ربوی بودن عملیات

۷- تداوم اتکای دولت به منابع بانکی

۸- داشتن ۳ قانون مادر (قانون پولی و بانکی- فانون اداره امور بانکهای دولتی- قانون عملیات بانکی بدون ربا) .

اصلی ترین مشکل کدام است؟

اصلی ترین مشکل، تصویب قانون بانکداری بدون ربا و اجرای آن در داخل ساختار بانکداری سنتی است.

آیا با اجرای این قانون، نظام بانکی از ربا به واقع بری شد؟

حدود دو سال پس از تصویب قانون به همان ترتیب مندرج در قانون عمل شد و مشکلات ناشی از تطبیق قانون جدید نیز مدیریت شد. فرهنگ حاکم در نظام بانکی موجب شد که پیشنهادی مطرح شود مبنی بر پرداخت سود علی الحساب به سپرده گذاران و تسویه آن بعد از نهایی شدن صورت های مالی بانک و محاسبه سود نهایی.

یکی از الزامات روش سود علی الحساب این است که این نرخ باید به نحوی محاسبه و اعلام شود که پس از محاسبه سود نهایی – سپرده گذار بدهکار نشود چون به هیچ وجه امکان پس گرفتن بخشی از آن سود از سپرده گذاران مقدور و ممکن نیست.

تا آنجا که به خاطر دارم در تمام سالهای رواج سود علی الحساب یکی از بانکها در یک یا دوسال در پایان سال توانست سود قطعی بیشتر از علی الحساب بدست آورد و مابه التفاوتی حدود ۱ تا ۱.۵ درصد به سپرده گذاران پرداخت کرد. در بقیه دوره ها هیچگاه سود قطعی بیش از سود علی الحساب نبوده است و پرداخت های علی الحساب به حساب قطعی منظور شده است.

امروز پس از چند سال بحث – وفاق نسبی درخصوص رابطه تورم و سود بانکی و رونق اقتصادی حاصل شده است. اما در عمل شاهد این هستیم که براساس آمار رسمی – نرخ تورم به کمتر از ۱۰ درصد رسیده است. در عین حال نرخ سود در بانک ها و موسسات مالی - حداقل دوبرابر نرخ تورم است.

سعی و کوشش بلیغ در شورای پول و اعتبار و بانک مرکزی و شورای هماهنگی بانکها برای تعدیل این نرخ و کاهش آن متناسب با نرخ تورم تاکنون نتیجه بخش نبوده است.

هزینه تمام شده پول مبنای تعیین نرخ سود بانکی – نرخ های اعلامی بانکها و موسسات مالی دیگر مخصوصا موسسات غیر مجاز - جنگ قیمتی برای سود بانکی – با علم و اطلاع از اینکه این سود را نمی توانند از محل فعالیتعهای اقتصادی تامین کنند.

این روند تولید نقدینگی می کند. نقدینگی ای که با همان رشد حدود ۲۵ درصد افزایش می یابد. این نقدینگی فاقد ویژگی های حیات بخشی نقدینگی نیست. اما خطرات آن را دارد. خطر تبدیل به تقاضا و بالا بردن تقاضای کل جامعه.

ممکن است گفته شود بی اعتمادی وجود دارد ددر این صورت می توان کار را در دو مرحله انجام داد. علی الحساب را به رقمی معادل تورم منهای ۲ درصد منظور کرد. سپس براساس عملکرد و درآمد بانک تسویه کرد (در مقاطع ۳ ماهه یا ۶ ماهه).

- سه ایراد اصلی و محوری ساختار سود بانکی

از ایرادات وارده بر ساختار سود بانکی بگویید.

برای ساختار سود بانکی در وضعیت فعلی سه ایراد اصلی و محوری می توان برشمرد:

اول: نرخ سود علی الحساب با ماهیت سود قطعی توسط بانک ها و موسسات مالی اعلام می گردد.

دوم: تنگنای مالی بانکها موجب شده بانک ها برای جلب سپرده ی بیشتر سود علی الحساب را نه براساس درآمد واقعی- و حتی نه براساس برآورد واقعی از درآمد های قابل پیش بینی- بلکه براساس رقابت با سایر بانکها و موسسات مالی تعیین و سعی کنند هرچه می توانند اعداد بالاتری را مطرح کنند و به تعبیر آقای سیف «جنگ قیمتی برای سود بانکی» در بگیرد. نتیجه عددی می شود که از سود ئاقعی حاصل از فعالیت های اقتصادی فراتر می رود و با ملاحظه شاخص های کلان اقتصاد (تورم – رکود ...) چنین سودی از مجموع فعالیت های اقتصادی ناشی از تسهیلات بانکی حاصل نمی شود.

سوم: سود حاصل از تسهیلات به عنوان درآمد بانک منظور می شود و پرداخت سود به سپرده گذاران به عنوان هزینه ی بانک منظور می شود. در قانون بانکداری بدون ربا – بانک وکیل سپرده گذار است و تسهیلات را به وکالت از طرف سپرده گذار به مشتری پرداخت می کند. بنابراین درآمد حاصل از تسهیلات متعلق به سپرده گذار است و بانک فقط حق دارد مبلغی که به عنوان حق اوکاله با سپرده گذار توافق کرده است را از آن درآمد ها بردارد و به عنوان درآمد خودش منظور نماید.

چهارم: با توجه به دو بند فوق – تراز دریافت و پرداخت سود تسهیلات و سود سپرده ها کاهش یافته و حتی منفی می شود. شاهد بودیم که برای مقابله با این مشکل برخی از مدیران – نسبت به مدیریت و تنظیم صورتهای مالی خود به انحاء مختلف اقدام کنند تا بتوانند سودهای علی الحساب را تامین و پرداخت کنند و به علاوه سود مورد انتظار سهامداران را تامین کنند. این کار با بهره گیری از ابزارهای مختلف از جمله استفاده ی نابجا از روش حسابداری تعهدی و یا معاملات صوری با واحد ها ی وابسته به خود یا معامله و همکاری با واحدهای وابسته به دیگر موسسات نسبت به شناسایی سود و آرایش صورت های مالی اقدام کنند.

پنجم: این روش ناصحیح و ناسالم است. البته تداوم آن با اصلاح استاندارد های حسابرسی و حسابداری و نظارت جدی تر بانک مرکزی روز صورتهای مالی بانکها – قابل ادامه نخواهد بود. همانطور که در سال جاری درخصوص بانک صادرات و بانک ملت شاهد بودیم که با حذف بخشی از درآمدهای مندرج درصورتهای مالی آن بانک ها و یا گرفتن ذخیره برای آن درآمدها – عملکرد آن بانک ها منجر به زیان شد.

این رخداد تلخی بود و احتمال تکرار در موارد دیگر هم وجود دارد. درعین حال نوید نظارت جدی بانک مرکزی را می دهد و این نظارت ضامن توفیق در اصلاح حسابهای بانک ها خواهد بود. از دید بانکها – این نظارت جدی نشانه آن است که در آینده از این روشها برای بزک کردن صورتهای مالی نمی توانند استفاده کنند و بنابراین دلیل دیگری است که به فوریت برای اصلاح ساختار سود بانکی اقدام کنند.

ششم: با اعلام نرخ سود برای سپرده گذاران بانکها به ناچار نسبت به اخذ سود تسهیلات (هم عقود مبادله ای و هم عقود مشارکتی) به صورت قطعی از مشتریان اخذ می کنند. و بدیهی است که باید نرخی باشد که که از نرخ سود سپرده گذاران و به طریق اولی از نرخ تورم بالاتر باشد. این امر انعکاس ناخوشایندی در جامعه داشته و بعداز حدود ۳۵ سال از تصویب و اجرای قانون بانکداری بدون ربا - شائبه ربوی بودن عملیات بانکی را در اذهان عمومی و دینداران مطرح کرده است.

هفتم: جنگ قیمتی برای سود بانکی علاوه برهمه مشکلات که بیان شد – فرصتی طلایی برای موسسات مالی غیرمجاز و غیرمتشکل بوجود می آورد کع با اعلام نرخ سود علی الحساب بالاتر از نرخ سود بانکها – به این جنگ دامن بزنند و سپرده های بیشتری را برای خود جلب کنند و برای گسترش تخلفات خود توانمند تر شوند. این امر دلیل و بهانه ای هم برای بانکها و موسسات مجاز می شود که در این جنگ قیمتی مشارکت کنند.

ممکن است گفته شود موسسات غیرمجاز از بانک مرکزی تبعیت نمی کنند و بنابراین آنها کار خود را انجام می دهند. نکته مهم این است که آن موسسات غیرمجاز با همان ابزارهای رایج و مورد قبول بانک مرکزی و مردم بازی می کنند. اگر این رسم سود علی الحساب از صحنه عملیات بانکی کنار برود – این ابزار از دست موسسات غیر مجاز نیز خارج می شود.

- ۱۱ راه حل بهبود ساختار نظام بانکی و سود

راه حل پیشنهادی شما برای بهبود ساختار نظام بانکی و سود چیست؟

مظاهری: دولت و مجلس در تلاش هستند لایحه قانون تحول نظام بانکی را تدوین و تصویب نمایند. یقینا در آن قانون به این موضوع توجع شده و برای رفع مشکل چاره جویی خواهد شد. لیکن اولا معلوم نیست چه زمانی آن قانون تصویب خواهد شد. زیرا هنوز لایحه دولت به مجلس ارائه نشده و به علاوه در چند ماه اینده انتخابات و تغییر دولت را در پیش داریم.

ثانیا وضعیت موجود به مرزهای غیرقابل ادامه نزدیک شده و به ناچار باید برای حل مشکل – اقدامی عاجل به عمل آورد. ثالثا راه حل های اساسی که امروز به مورد اجرا گذاشته شود در صورت توفیق می تواند در قانون جدید هم مورد استفاده و بهره برداری قرار گیرد.

هر راه و روشی برای حل این مشکل باید متضمن این باشد که:

- تسهیلات بانکی به مشتریان و طرحهایی داده شود که بررسی های اعتبار سنجی و برنامه کسب و کار منسجم و کامل و صحیحی به بانک ارائه داده باشند و طرح پیشنهادی آنان دارای توجیه اقتصادی کامل و مستند و قابل اتکایی باشد.

- دولت از تحمیل اعتبار جدید اجباری یا دستوری به بانکها مطلقا خودداری کنند. تسهیلات تکلیفی صرفا برای موارد مندرج در قانون بودجه و طبق روال قانونی مربوطه انجام شود. تعهدات دولت بابت تسهیلات تکلیفی قبلی ظرف ۲ سال در بودجه پیش بینی و پرداخت شود. حجم تسهیلات تکلیفی سالانه ۲۵ درصد کاهش یابد و در ۴ سال آینده این تسهیلات از بودجه کل کشور حذف شود.

- بانک نسبت به نظارت برمصارف مشتری از محل اعتبارات دریافتی اقدام نماید.

- سود دریافتی از تسهیلات پرداختی و فعالیت اقتصادی مشتریان به عنوان سود متعلق به سپرده گذاران ثبت و به سپرده گذاران پرداخت شود.

- تنظیم صورتهای مالی (ترازنامه – سود وزیان – جدول گردش نقدینگی) براساس استاندارد IFRS تهیه شود.

- سود سپرده گذاران در قالب حسابداری نقدی محاسبه و کارسازی شود.

- سپرده های سرمایه گذاری در ترازنامه بانکها تحت سرفصل حساب های انتظامی ثبت شود. به حساب درآمد بانک منظور نشود. سود حاصل از تسهیلات بانکها نیز در حساب های انتظامی ثبت شود و فقط به اندازه حق الوکاله ای که از پیش تعیین شده و حداکثر ۳% باید باشد- در حساب درآمد بانک منظور شود.

- بانک هزینه های خودش و سود سهامداران بانک را از محل این حق الوکاله تامین می کند.

- سود حاصل از تسهیلات پس از کسر حق الوکاله به سپرده گذاران پرداخت می شود. این پرداخت به عنوان هزینه برای بانک نخواهد بود و در حساب سود و زیان بانک تاثیری نمی گذارد.

- سود پرداختی توسط بانک به سپرده گذاران که به این ترتیب انجام می شود از هرگونه اتهام و شایبه ربوی بودن بری خواهد بود. بانکهایی که سود بیشتر کسب کنند سود بیشتری به سپرده گذاران پرداخت می کنند. مردم به آن بانکها اقبال بیشتری خواهند کرد. و رقابت واقعی و سالمی بین بانکها بوجود خواهد آمد.

- تسهیلات بانک به مشتریان در قالب عقود اسلامی پرداخت می شود. ماهیت کلیه عقود اسلامی مشارکت طرفین در منافع یک فعالیت اقتصادی است. یکی از الزامات این نوع قراردادها مشارکت در سود حاصله از ان فعالیت اقتصادی است. بنابراین پرداخت مشتریان به بانک تحت سرفصل "سهم سود" (Dividend) ثبت می شود و تحت سرفصل "بازپرداخت وام" انجام نمی شود. نتیجه اینکه از محل سود خالص بعد از کسر مالیات پرداخت می شود. (توضیح آنکه براساس مبانی حسابداری بازپرداخت وام از محل سود ناخالص قبل از کسر مالیات انجام می شود، ولی پرداخت سود شرکا از محل سود خالص بعد از پرداخت مالیات انجام می شود). به این ترتیب سپرده گذاران بانکها سودی را دریافت می کنند که قبلا مالیات ان پرداخت شده است. همچنین موضوع اخذ مالیات از سود بانکی نیز حل می شود.

اصلی ترین مشکل نظام بانکی را تصویب قانون بانکداری بدون ربا و اجرای آن در داخل ساختار بانکداری سنتی دانستید، چه راه حلی برای آن دارد؟

مظاهری: راه حل در ۲ مرحله قابل اجراست:

۱- اجرای تمام و کمال قانون بانکداری بدون ربا با همة الزامات آن

۲- تصویب قانون تحول نظام بانکی

در راه حل فوری این نکات قابل اجراست:

پیش از اشاره به ۶ راه حل فوری درک نکات زیر ضروری است:

۱. لزوم اصلاح رابطه سپرده گذار و بانک ( در بانکداری بدون ربا رابطه وکیل و موکل، پول به مالکیت وکیل درنمی آید کماکان متعلق به موکل است. این پول را موکل نباید جز دارایی خود ثبت کند و باید آن را زیر خط تراز در بخش وجوه انتظامی به ثبت برساند.)

۲. عدم اجازه ثبت سود در بخش درآمد (لزوم ثبت آن در حسابهای انتظامی (زیر خط)، سود به عنوان امانت موکل نزد وکیل است)

۳. اجازه ثبت حق الوکاله در بخش درآمد (سقف حق الوکاله حداکثر ۳ درصد)

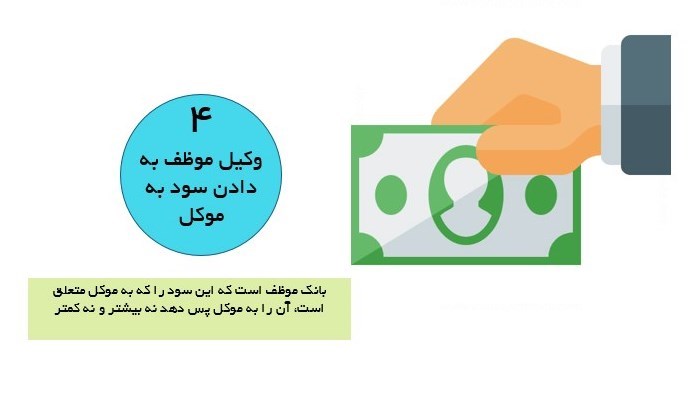

۴. وکیل موظف به دادن سود به موکل (بانک موظف است که این سود را که به موکل متعلق است، آن را به موکل پس دهد نه بیشتر و نه کمتر)

۵. لزوم اصلاح رابطه بانک و تسهیلات گیرنده:

- طبق قانون بانکداری بدون ربا؛ لزوم وجود رابطه میان بانک و تسهیلات گیرنده مبتنی بر یکی از قراردادهای پایه ای عقود اسلامی اعم از عقود مبادله ای و مشارکتی

- لزوم شریک شدن بانک در سود و زیان با تسهیلات گیرنده در عقود مشارکتی

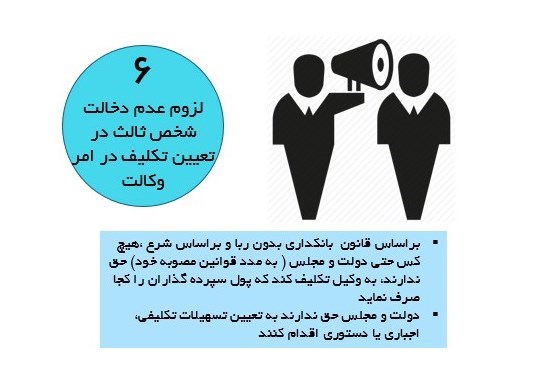

۶. لزوم عدم دخالت شخص ثالث در تعیین تکلیف در امر وکالت :

- براساس قانون بانکداری بدون ربا و براساس شرع، هیچ کس حتی دولت و مجلس (به مدد قوانین مصوبه خود) حق ندارند، به وکیل تکلیف کند که پول سپرده گذاران را کجا صرف نماید.

- دولت و مجلس حق ندارند به تعیین تسهیلات تکلیفی، اجباری یا دستوری اقدام کنند.

به عنوان آخرین سوال، از ارزیابی خود از سیاستهای ارزی در چارچوب بحثمان بفرمایید.

مظاهری: علی رغم ارتباط این بحث به موضوع، ورود و تشریح آن را به مصاحبه بعدی موکول می کنیم.